У динамічному світі електронної комерції вибір правильного платіжного шлюзу має вирішальне значення, особливо для високоризикових компаній. High-risk галузі стикаються з більш серйозними проблемами щодо забезпечення послуг обробки платежів. Надійний платіжний шлюз полегшує транзакції та гарантувати безпеку і цілісність конфіденційної фінансової інформації.

Вибираючи постачальника платіжних шлюзів, слід враховувати чимало важливих факторів:

Шукайте постачальника платіжних шлюзів із підтвердженою репутацією та досвідом обробки транзакцій для високоризикових підприємств. Розуміння унікальних проблем вашої галузі та вимог відповідності є життєво важливим для безперебійної обробки платежів.

Якщо ваша компанія не сертифікована відповідно вимог Ради зі стандартів безпеки індустрії платіжних карток (PCI DSS), переконайтеся, що постачальник дотримується галузевих стандартів шифрування даних та вживає заходів для запобігання шахрайству. Безпечний платіжний шлюз створює довіру ваших клієнтів та захищає конфіденційну інформацію.

- Міжнародний рівень та підтримка валют

Розгляньте платіжний шлюз, який підтримує широкий діапазон валют та пропонує платежі по всьому світу. Це має вирішальне значення для high-risk компаній, які працюють на міжнародному рівні. Можливість обробляти транзакції в різних валютах підвищує гнучкість вашого бізнесу та дозволяє обслуговувати різноманітну клієнтську базу.

- Управління поверненням платежів

Високоризикові підприємства часто більш вразливі до повернення коштів, що негативно впливає на прибуток. В такому разі постачальник платіжних шлюзів повинен мати практичні інструменти керування поверненням платежів та механізми вирішення спорів. Такий підхід допоможе мінімізувати фінансові втрати та зберегти позитивну репутацію продавця.

- Прозора структура комісій

Розуміння структури комісії має вирішальне значення для уникнення неочікуваних витрат. High-risk підприємства можуть мати вищі збори за обробку, але прозора структура допоможе вам ефективно планувати та управляти своїми фінансами. Перш ніж прийняти рішення, порівняйте комісії, включаючи витрати на налаштування, комісії за транзакції та будь-які додаткові збори.

- Відповідність нормативним вимогам

Переконайтеся, що постачальник платіжного шлюзу відповідає галузевим нормам та вимогам законодавства. Високоризикові підприємства часто працюють у жорстко регульованому середовищі, тож партнерство з постачальником, який розуміє та дотримується цих правил, має вирішальне значення для довгострокового успіху.

Зручність платежів на Wix: Як Tranzzo допомагає вашому бізнесу

Зручність платежів на Wix: Як Tranzzo допомагає вашому бізнесу Як збільшити конверсії в інтернет-магазині за допомогою сторінки чекаута

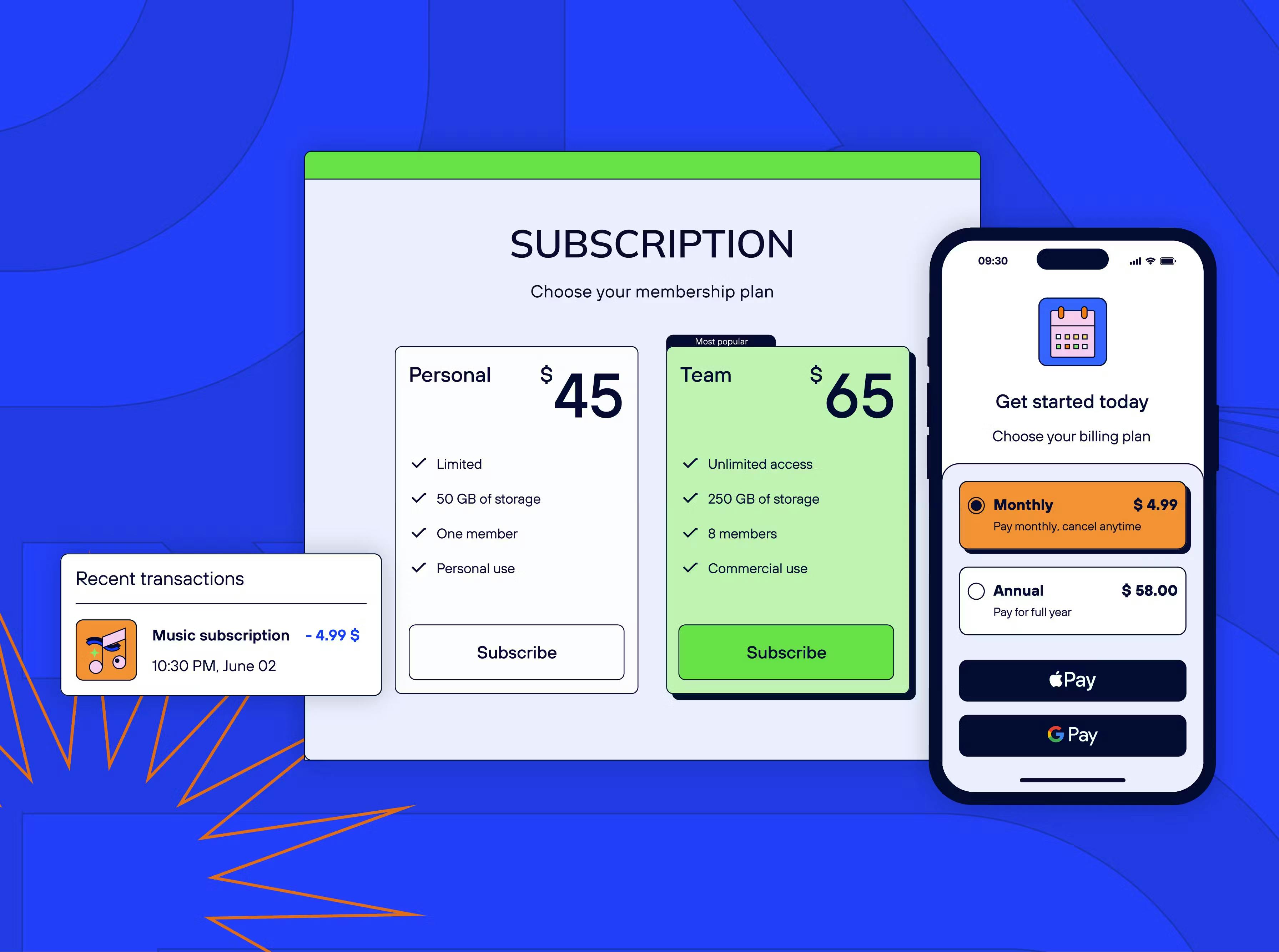

Як збільшити конверсії в інтернет-магазині за допомогою сторінки чекаута Нові можливості від Tranzzo для бізнесів за підпискою

Нові можливості від Tranzzo для бізнесів за підпискою Як VARUS збільшив продажі на 150% з онлайн-оплатою від Tranzzo

Як VARUS збільшив продажі на 150% з онлайн-оплатою від Tranzzo Рішення, що допомагають: як Tranzzo спростили процес оплати для Tickets.ua

Рішення, що допомагають: як Tranzzo спростили процес оплати для Tickets.ua